相場サイクル・景気循環を捉え、一歩先の投資を目指そう!

投資において、相場の上げ下げを予想することはそう簡単ではありません。

しかし、景気や相場は循環しています。ピンポイントで株価の上昇・下落を当てることは難しいですが、景気の動向等からおおまかな相場の流れは予想することが可能です。その予想に応じた投資行動をとることで、投資による利益を増やすことが出来るかもしれません。

そこで今回は、景気循環や相場のサイクルについて解説します。少しでも皆さんの投資判断に役立てれば幸いです。

目次

景気循環と相場サイクルについて

皆さんもご存じのとおり、経済は、好況と不況を繰り返しています。

もう少し分解しましょう。「回復」→「好況」→「後退」→「不況」を繰リ返していると言えます。これが景気循環です。

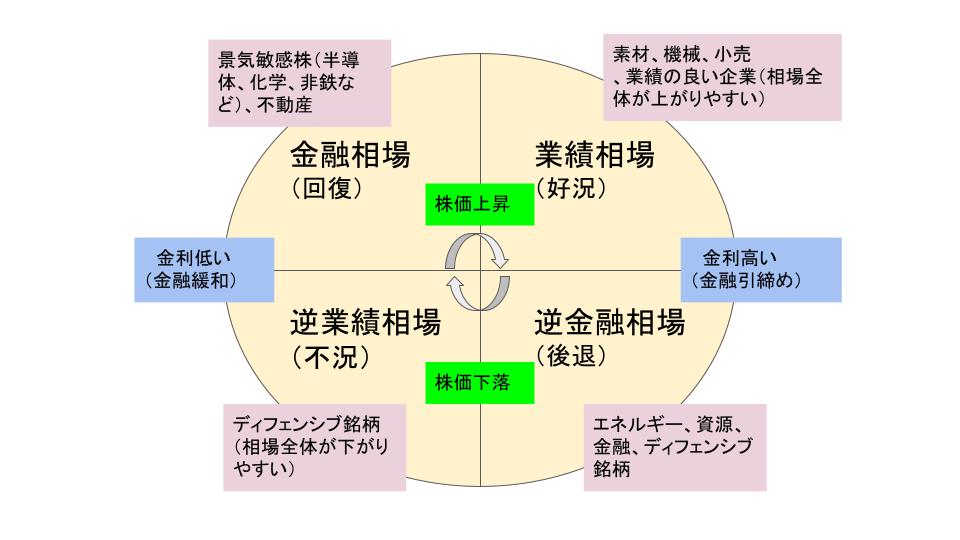

相場のサイクルで言い換えれば、「金融相場」→「業績相場」→「逆金融相場」→「逆業績相場」となります。

それぞれの局面において、株価や金利の動き、各国の中央銀行の政策はだいたい予想できます。

これを理解することで、行き当たりばったりではなく、論理的な思考による投資に繋がります。

回復=金融相場

その名のとおり、不況からの回復の段階です。

不況からの脱却を目指し、中央銀行が金融緩和を継続します。

低金利により、資金調達が容易になります。そして、設備投資が増え、徐々に経済活動が活発になって行きます。

相場サイクルで言えば「金融相場」です。

金余りによる株式市場への資金の流れ込みと、業績の回復期待から株価は上昇基調となります。

好況=業績相場

設備投資や消費などの経済活動が活発な状態です。

景気がピークに達し、過熱感が出てきています。

中央銀行が、加熱を抑えるために、利上げ等による金融引締めを行っていきます。金融引締めを受け、金利は上昇します。

相場サイクルで言えば「業績相場」です。

設備投資により、企業の業績が良くなります。業績の伴った株価上昇が続きます。

金融引締めが始まり、直ぐに株価の下落が始まるわけではありません。数年間は株価の上昇は持続し、業績相場が続きます。(バブル相場となる場合もあります)

しかし、いずれ景気減速の兆候が見え始めます。また、金利上昇等による業績下落の不安もあり、株価のボラティリティも高まります

後退=逆金融相場

中央銀行の金融引締めや金利上昇により、資金調達が難しくなり、経済活動が抑えられます。企業業績の悪化徐々に表面化していきます。

そして、相場サイクルで言えば、「逆金融相場」です。

企業業績の悪化により、株価は本格的に下落していきます。

不況=逆業績相場

景気が、最も悪い状態。

経済活動が停滞しており、企業の商品やサービスは売れず、本格的に業績が悪化します。

中央銀行は、不況から抜け出すため、利下げや買いオペ等の金融緩和を行い、市場に資金を流入させます。投資や消費にお金が回りやすくなり、景気は底打ち、回復に向かいます。

相場サイクルで言えば、「逆業績相場」です。

株価は下落を続けます。しかし、中央銀行の金融緩和により、株価はどこかで底打ちし、次第に上昇、「金融相場」へと移行していきます。

相場サイクルの各局面で注目すべきセクター

それぞれの各局面で、注目すべきセクターも違います。

それを理解して、銘柄を入れ替えていく「セクターローテーション」が上手く実践できれば、効率的に利益を上げることが可能となるかもしれません。

金融相場

半導体、化学、非鉄をはじめとした景気敏感株(シクリカル銘柄)、そして、不動産など金利低下メリットを享受する企業に注目です。

業績相場

素材や機械など景気拡大で業績の向上が期待される企業や設備投資の恩恵を受ける企業に注目です。また、後半は小売など消費者の購買意欲も増大によるメリットを受ける企業にも注目です。

逆金融相場

インフレに強いエネルギー・資源関連の企業、金利上昇で利ザヤの拡大が見込める金融セクター、金利負担の増大に耐えられる好財務の企業に注目です。

また、景気が悪くても一定の需要が考えられる医薬品やインフラ、生活必需品といったディフェンシブセクターにも注目です。

逆業績相場

相場全体が下落するので、株を持たないのがメインシナリオだと思います。あえて言うなら、「逆金融相場」でも触れた医薬品やインフラ、生活必需品といったディフェンシブセクターが比較的下がりにくいと考えられます。

まとめ

解説した内容をまとめると次の図のようになります。

景気・相場のサイクルを読むことができれば、投資判断するうえでとても有益です。今、景気や相場がどの局面にいるのかといったマクロ的な視点を持ちましょう。そして、日々の相場に挑んでみてください。

これまでと少し違った投資判断が出来るかもしれません。